Tout savoir sur les régimes de défiscalisation pour les monuments historiques

Décortiquer le mécanisme des régimes de défiscalisation applicables aux monuments historiques s’avère indispensable pour tout investisseur en quête d’optimisation fiscale. Ce système, généralement méconnu, peut pourtant s’avérer particulièrement avantageux. Effectivement, il offre la possibilité de bénéficier d’une réduction d’impôts substantielle en contrepartie de l’engagement à restaurer et à préserver un bien classé. La compréhension précise de ces dispositions fiscales et de leurs conditions d’application est donc cruciale pour tout investisseur souhaitant s’engager dans ce type de projet. C’est ce que propose d’explorer ce dossier.

Plan de l'article

Préservation du patrimoine : le défi des monuments historiques

Il faut prendre conscience de l’importance des monuments historiques en tant que témoins de notre histoire et reflets de notre identité culturelle. Ces édifices, qu’ils soient des cathédrales majestueuses, des châteaux imposants ou des maisons traditionnelles, sont le résultat d’un savoir-faire ancestral et représentent des siècles d’histoire.

A lire en complément : Les avantages fiscaux de l'investissement dans l'immobilier neuf

La préservation de ces trésors architecturaux demande des ressources considérables. Les coûts liés à leur restauration peuvent atteindre des sommes astronomiques. C’est là où entrent en jeu les régimes de défiscalisation pour soutenir ces projets.

L’idée derrière ces dispositifs est simple : inciter les propriétaires privés à investir dans la rénovation et l’entretien des monuments classés par l’État en leur offrant une réduction d’impôts significative. En permettant aux particuliers ou aux entreprises d’alléger leur charge fiscale tout en contribuant à la sauvegarde du patrimoine national, ces régimes encouragent une démarche citoyenne.

A découvrir également : La loi Malraux : une astuce fiscale pour investir dans l'immobilier ancien

Toutefois, il faut souligner que les conditions d’éligibilité pour bénéficier de tels avantages fiscaux sont strictement encadrées.

Soutenir la restauration des monuments : les régimes de défiscalisation en action

Les régimes de défiscalisation pour soutenir la restauration des monuments historiques

Soutenir financièrement la restauration des monuments historiques est essentiel pour préserver notre héritage culturel. Pour cela, différents régimes de défiscalisation ont été mis en place par l’État français.

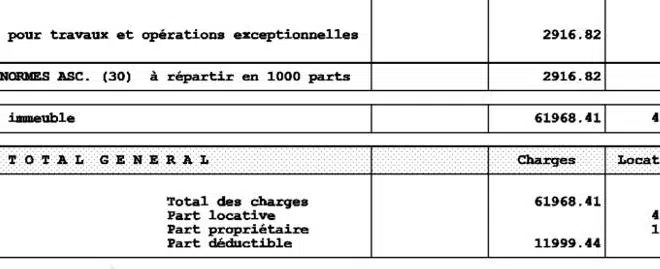

Le premier d’entre eux est le dispositif Malraux. Il permet aux propriétaires qui entreprennent des travaux de rénovation dans un secteur sauvegardé ou dans une ZPPAUP (Zone de Protection du Patrimoine Architectural, Urbain et Paysager) de bénéficier d’une réduction d’impôts sur le revenu. Cette réduction peut atteindre jusqu’à 30% des dépenses engagées, avec un plafond fixé à 400 000 euros sur quatre ans.

Un autre dispositif intéressant est la loi Monuments Historiques. Contrairement au dispositif Malraux qui s’applique aux immeubles situés dans les zones protégées, la loi Monuments Historiques concerne tous les biens classés ou inscrits à l’inventaire supplémentaire des monuments historiques. Les propriétaires peuvent alors déduire intégralement leurs dépenses liées aux travaux de restauration du montant global de leurs revenus fonciers.

Il existe aussi le régime du mécénat culturel qui permet aux entreprises et aux particuliers faisant un don pour la restauration d’un monument historique classé ou inscrit à l’inventaire supplémentaire, ainsi que pour son entretien ultérieur, de bénéficier d’une réduction d’impôt équivalente à 60% du montant donné.

Vous devez mentionner la possibilité de passer par une société civile immobilière (SCI) pour investir dans la restauration d’un monument historique. Cette option permet aux associés de la SCI de bénéficier des avantages fiscaux liés à certains dispositifs comme le régime Malraux ou celui des Monuments Historiques.

Vous devez noter que ces régimes de défiscalisation s’accompagnent de conditions strictement définies.

Éligibilité aux défiscalisations : les critères à remplir

Les conditions d’éligibilité pour bénéficier des régimes de défiscalisation sont bien définies et inscrites dans la loi. Pour pouvoir prétendre au dispositif Malraux, il est impératif que le logement se situe dans une zone sauvegardée ou une ZPPAUP. Les travaux de restauration doivent être effectués par des professionnels du patrimoine agréés par l’État.

Concernant la loi Monuments Historiques, les biens éligibles doivent être classés ou inscrits à l’inventaire supplémentaire des monuments historiques. Il faut l’avis et sous le contrôle de l’architecte des Bâtiments de France.

Pour profiter du régime du mécénat culturel, il faut faire un don à une association habilitée à recevoir des dons pour soutenir la restauration d’un monument historique classé ou inscrit à l’inventaire supplémentaire. Les dépenses liées aux travaux et à l’entretien ultérieur doivent aussi respecter certains critères précis.

Il faut mentionner qu’il existe certainement des conditions spécifiques propres à chaque dispositif : montant minimum investi, durée minimale d’engagement concernant la location du bien après sa restauration…

Soulignons qu’il est primordial de se renseigner auprès des autorités compétentes et/ou consulter un expert en fiscalité avant d’envisager toute démarche relative aux régimes de défiscalisation pour les monuments historiques. Ces dispositions fiscales étant complexes et sujettes à des évolutions régulières, il est recommandé d’obtenir un conseil personnalisé pour éviter les erreurs et maximiser les avantages fiscaux.

La préservation du patrimoine historique nécessite une attention particulière et un investissement financier conséquent. Grâce à ces régimes de défiscalisation, indéniablement attractifs, il est possible de conjuguer intérêts personnels et intérêt général en contribuant à la sauvegarde et à la valorisation de notre héritage architectural.

Monuments historiques : les avantages et les limites des défiscalisations

Les régimes de défiscalisation pour les monuments historiques offrent de nombreux avantages, tant sur le plan financier que patrimonial. Ces dispositifs permettent aux investisseurs de bénéficier d’une réduction d’impôt conséquente. Effectivement, grâce au dispositif Malraux, il est possible de déduire jusqu’à 30% des dépenses engagées pour la restauration du bien immobilier classé ou inscrit à l’inventaire supplémentaire des monuments historiques.

De même, avec la loi Monuments Historiques et le mécénat culturel, les dons effectués en faveur de la préservation du patrimoine peuvent être déductibles à hauteur de 66% voire 75%, selon certaines conditions et plafonds fixés par la législation fiscale.

Malgré ces incitations financières attractives, pensez à bien prendre en considération les limitations inhérentes à ces régimes. Il faut souligner que les travaux réalisés dans le cadre des régimes de défiscalisation doivent répondre à des critères stricts établis par l’État et supervisés par les architectes des Bâtiments de France. Par conséquent, toutes modifications ou aménagements envisagés devront respecter scrupuleusement les exigences liées à la conservation du travail original et au caractère historique du bien concerné.

Pensez à bien rappeler que ces dispositions fiscales sont soumises à une durée minimale d’engagement et que la location du bien immobilier après sa restauration doit se faire dans le cadre de loyers encadrés ou de baux spécifiques.

Il est à noter que la procédure administrative liée aux régimes de défiscalisation pour les monuments historiques peut être complexe et chronophage. Il faut s’attendre à une étude approfondie des dossiers par les autorités compétentes avant d’obtenir l’accord nécessaire pour bénéficier des avantages fiscaux.

Pensez à bien souligner qu’il existe un risque inhérent au marché immobilier en général. Même si les biens classés ou inscrits à l’inventaire supplémentaire jouissent généralement d’un fort attrait patrimonial, leur valorisation n’est pas garantie et peut fluctuer en fonction du contexte économique et immobilier local.

Malgré ces limites et contraintes spécifiques, les régimes de défiscalisation pour les monuments historiques tentent de favoriser la préservation du patrimoine architectural en offrant des avantages fiscaux attractifs. La réflexion doit être approfondie et toutes les informations nécessaires doivent être collectées afin de pouvoir décider de la pertinence de l’utilisation de cette solution dans le cadre d’une stratégie de patrimoine personnalisée.