Vous avez choisi de louer votre propriété à loyer vide et vous vous débrouillez sans agence (par exemple des milliers de propriétaires qui utilisent notre assistant de gestion de location). Vous constaterez que la déclaration de revenus foncière est facile avec un peu d’aide.

Il peut être intéressant de noter que le revenu de votre propriété opte pour le relevé des charges immobilières, car le forfait de recouvrement des frais de micro-terrains n’est que de 30 %, contre 50 % dans le micro-BIC LMNP.

Dans cet article, nous nous souviendrons des principes principaux de la déclaration, avant d’entrer dans les détails sur le sujet quelque peu technique des frais déductibles.

Lorsque vous louez un bail vide, deux plans sont possibles pour déclarer votre bénéfice immobilier net, c’est-à-dire la différence entre le loyer reçu et les dépenses encourues : le régime réel ou le régime des micro-terres (somme fixe) .

Dans le cas du plan réel , vous déclarez vos frais de location au montant réel, c’est-à-dire en déduisant de votre loyer les dépenses que vous avez payées pour le logement en fonction de leur montant réel.

Dans le cadre du régime des micro-terres , une simplification déclarative est proposée pour vous, puisque vous n’aurez pas à déclarer vos dépenses réelles, vous pouvez déduire directement une subvention fixe de 30 % du revenu de votre propriété (consultez notre fiche micro-Terre pour savoir quelle case remplir)

Ce système micro-sol est donc avantageux dans des modalités d’approche, mais il n’est préférable que si vos frais réels sont inférieurs à 30 % du loyer perçu. Si ce n’était pas le cas, il serait préférable de choisir le vrai.

Nous verrons quelles sont les conditions d’éligibilité des deux plans.

Conditions d’éligibilité

| Revenu foncier | Le vrai régime | Régime Micro-Terre |

|---|---|---|

| Moins de 15 000€ | Possible sur demande | Auto |

| Plus de 15 000€ | Nécessaire | Impossible |

Si votre revenu immobilier annuel est inférieur à 15 000€ (loyer hors charges mensuelles de 1250€), vous serez automatiquement sous régime de micro-terres avec une subvention fixe de 30 %.

Vous pouvez opter pour le régime actuel, mais vous devrez faire un rapport dans le cadre de ce régime pendant 3 ans (surtout pour éviter l’optimisation fiscale en cas de frais de location importants sur une année seulement).

Si le revenu annuel de la propriété dépasse 15 000€, vous serez automatiquement réel.

Quels sont les revenus immobiliers déclarés ?

Cette partie est assez simple, vous devez signaler 211 locations en ligne reçues en 20200, quelle que soit la période d’échéance pertinente (informez, par exemple, les loyers de 2019 payés à la fin de 2020).

En particulier, les éléments suivants sont exclus de ce revenu foncier :

- loyers impayés

- provisions pour frais de loyer payés par le locataire

La partie revenus de la déclaration est simple. Pour entrer les détails, reportez-vous à la notice sur le site Web fiscal.

Quelles sont les dépenses à retenir en mode réel ?

Le calcul du revenu des biens imposables est très simple dans les micro-terrains (70% des loyers actualisés), nous détaillerons ici la méthode de calcul des charges en mode réel.

Bien sûr, le point crucial est de déterminer quels frais sont déductibles et à quelle hauteur. Le code fiscal détaille différentes catégories de frais de location déductibles.

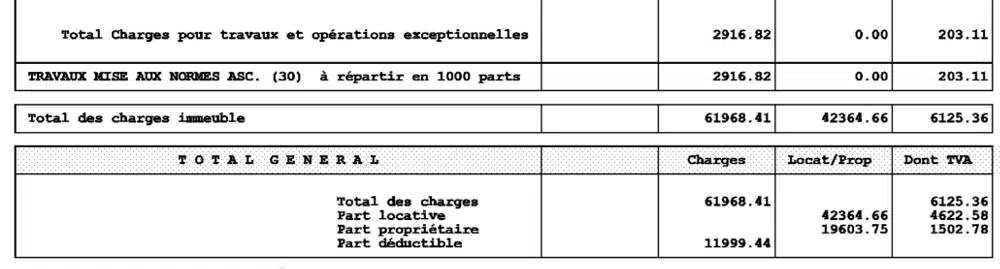

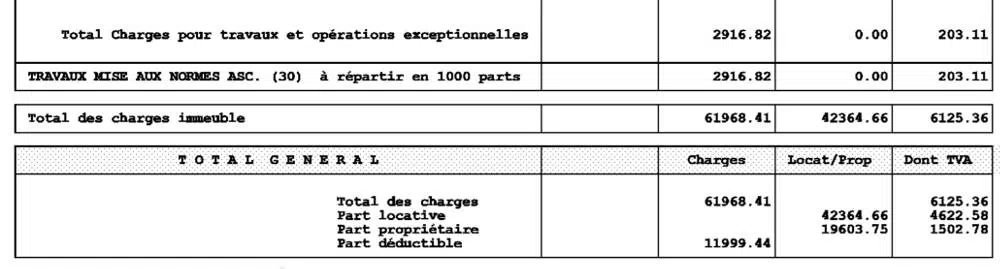

Pour vous aider, nous avons créé une feuille de calcul pour saisir vos dépenses qui seront automatiquement affectées à la boîte de retour appropriée.

Il s’inscrit dans cette catégorie en tant que dépenses déductibles réelles selon le site Web fiscal :

- salaires et avantages sociaux dans les types de soignants et de concierges

- frais de gestion de location

- frais d’agence pour la recherche d’un locataire et la signature d’un contrat de location

- le frais d’un comptable

- frais divers payés à des tiers pour l’administration de vos actifs et de votre secrétariat (c’est le cas de nos frais de gestion de location en ligne)

- frais de contentieux (avocats, huissiers de justice)

- autres frais de gestion divers, tels que la correspondance, la publicité, la papeterie, etc.

Dans ce dernier cas, plusieurs coûts de gestion sont déductibles pour un montant fixe de 20€ par an et par propriété .

Dépenses et travaux boîte de déclaration 224

Les dépenses et les travaux engagés par le propriétaire sont déductibles du revenu du bien pour l’entretien, les réparations mineures ou l’amélioration des travaux .

Les travaux de reconstruction ou d’expansion ne sont pas éligibles.

Comment définir le type de travail ?

Parce que le type de travail est crucial pour déterminer s’ils sont déductibles ou non, l’administration fiscale a détaillé les définitions de chaque catégorie.

Frais d’entretien et de réparation déductibles

Les frais de réparation et d’entretien sont ceux liés aux travaux destinés à entretenir ou à restaurer un bâtiment en bon état et à permettre une utilisation normale, en fonction de son objectif prévu, sans modifier sa cohérence, sa disposition ou son équipement d’origine.

Les coûts de maintenance sont généralement similaires aux coûts de maintenance de la construction et des coûts de réparation à ceux qui dépassent les opérations de maintenance de routine, qui consistent à remodeler, remodeler ou remplacer l’équipement essentiel pour maintenir le bâtiment en position d’utilisation conformément à l’objectif prévu.

Plusieurs exemples sont également donnés pour illustrer ces travaux de maintenance et de réparation sur le site fiscal :

- Réhabilitation du toit

- Mise à niveau de

- Piège de façade

Dépenses déductibles et améliorations Les dépenses d’amélioration sont franchise pour les locaux résidentiels uniquement (source BOFIP).

De nouveaux exemples sont fournis sur le site fiscal :

- Installation d’une porte d’ascenseur automatique

- Remplacement des conduits plomb-acide

- Reprise des fondations de construction

Une définition plus générale est donnée et nous permet de différencier ces emplois d’amélioration déductibles des travaux de reconstruction ou d’expansion non franchisés que nous verrons ci-dessous :

Les dépenses d’amélioration sont généralement comprises comme celles destinées à fournir à un bâtiment un équipement ou un confort nouveaux ou mieux adaptés aux conditions de vie modernes, sans modifier la structure de ce bâtiment.

En particulier, dont le but est de fournir à un espace résidentiel un équipement neuf ou mieux adapté ou un confort aux conditions de vie modernes, sans modifier la structure du bâtiment, l’installation initiale ou le remplacement par des équipements mieux adaptés aux conditions de vie modernes : chauffage central, eau, cuisine, égout, ascenseur, antenne de télévision collective.

Travaux de reconstruction ou d’agrandissement non déductibles Il s’agit d’une construction complète ou d’une démolisation/reconstruction, de l’augmentation de la surface habitable d’une propriété (transformation d’un garage ou d’un grenier), ou de travaux de rénovation intérieure complets.

Voici des exemples de travaux d’extension :

- La transformation d’un étage d’un ancien bâtiment, qui a nécessité la démolition et la reconstruction de deux murs principaux de deux étages et d’un grenier, les murs adjacents et le rez-de-chaussée récemment rénové n’a pu être préservée que

- Démolition de la rénovation des toits, des planchers, des plafonds, des modifications substantielles des ouvertures existantes, ainsi que la disposition des locaux sous une disposition complètement différente, entraînant le déplacement de toutes les cloisons et la création de 47 pièces résidentielles dans des bâtiments ne les contenant pas avant 26 ans

- Travaux réalisés dans une maison d’habitation composée d’une rénovation de planchers, de planchers et de plafonds pleins, de restructuration interne du logement, d’augmentation du nombre de pièces de 4 à 6, entraînant la refonte des cloisons intérieures et le perçage d’une série d’ouvertures extérieures

Comment évaluer le travail déductible ?

Comme nous l’avons vu dans la section précédente, seuls les travaux d’entretien et de réparation sont déductibles .

Le travail est déductible en proportion des dépenses réellement payées au cours de l’exercice. La référence est donc le paiement et non la facturation . Tous les frais de travail et de travail sont déductibles. Les prestations versées au cours d’un exercice financier donné sont également déductibles, même si le travail est payé l’année suivante.

Cas de frais de location spéciaux Les frais de location, c’est-à-dire ceux encourus par le locataire (en direct) ou vous devriez le recharger), en principe, ne sont pas déductibles. Il s’agit, dans la pratique, d’un entretien de routine de la boîte, comme le remplacement des joints de toilette ou le vidage de la fosse septique.

Ces frais de location peuvent inclure des frais de location (voir liste complète) ou des réparations locatives (voir liste complète).

Toutefois, l’administration fiscale a introduit trois exceptions pour considérer que vos réparations locatives sont déductibles du revenu de votre propriété :

- travaux liés à des défauts de construction, à des malfets ou à des cas de force majeure

- Dépenses pour faciliter le déménagement de la propriété : Si vous décidez de vitriser le sol endommagé par le locataire précédent pour améliorer les chances d’en trouver un nouveau, cette dépense est déductible

- Les frais de location (frais ou réparations tels que définis dans les deux listes ci-dessus), avancés par le bailleur et non remboursés par un locataire indélicat sont déductibles le 31 décembre de année de départ (retour à la maison 225)

Cas de travail spéciaux exécutés par le propriétaire

Dans le cas particulier où le propriétaire effectue son travail seul, seul le coût de l’équipement et des consommables (lavabo, peinture, protection, etc.) est déductible, il n’est pas possible de déduire le travail du propriétaire ou de ses proches qui l’ont aidé (sauf s’ils l’ont facturé par l’intermédiaire d’une entité distincte) ou un service autoentrepreneur, par exemple).

Assurance boîte de déclaration 223

Assurance locative non rémunérée

Primes d’assurance location impayées (voir uniquement notre garantie de 2 %) que vous payez pour vous assurer que votre loyer est déductible, ainsi que tous les frais accessoires en vertu de ces contrats et facturés par l’assureur ou le courtier : frais de dossier, frais de vérification des dossiers.

A priori sont les garanties d’invalidité ou de vacance locative que vous pourriez avoir signé par un gestionnaire immobilier (voir notre avis sur ces produits).

Assurance propriétaire non-occupant (PNO)

L’ assurance propriétaire non occupante (voir notre PNO uniquement pour 63 €/an) couvre à la fois la responsabilité de votre propriétaire et les dommages à vos biens qui ne seraient pas couverts par l’assurance multi-risques de la copropriété ou du locataire. Ces primes d’assurance sont déductibles.

Assurance emprunteur

Les primes d’assurance pour le remboursement de votre prêt immobilier potentiel sont déductibles. Cependant, ils sont traités comme des coûts accessoires pour le prêt d’intérêt et doivent donc être déclarés dans les mêmes conditions (voir notre paragraphe sur les intérêts sur les prêts ci-dessous).

Prêts immobiliers boîte de déclaration 250

Intérêts sur prêts

intérêts sur les prêts utilisés pour acheter la propriété sont déductibles Les . Il existe également des prêts pour financer l’expansion, la reconstruction ou l’amélioration du bien loué (même si les améliorations elles-mêmes ne sont pas déductibles).

Il est également possible de déduire les intérêts des prêts lorsque la propriété a été initialement achetée pour devenir la résidence principale du bailleur qui a décidé de le louer.

Frais associés

Les autres coûts encourus par la banque peuvent également être déduits des frais de prêt immobilier, notamment :

- coûts de fichiers

- frais de titres bancaires

- primes d’assurance prêt immobilier

Il ne s’agit pas de pénalités de paiement anticipé non déductibles pour le prêt ou de pénalités en cas de retard de remboursement à l’échéance du prêt.

La taxe foncière boîte de déclaration 227

L’impôt foncier est évidemment déductible du revenu de votre propriété.

Travaux de facturation et copropriété boîtes de déclaration 229 et 230

Dans le paragraphe précédent sur les travaux et les dépenses déductibles, nous avons supposé qu’il s’agissait de dépenses engagées par le propriétaire qui doit s’occuper de sa ventilation (entretien, amélioration, etc.).

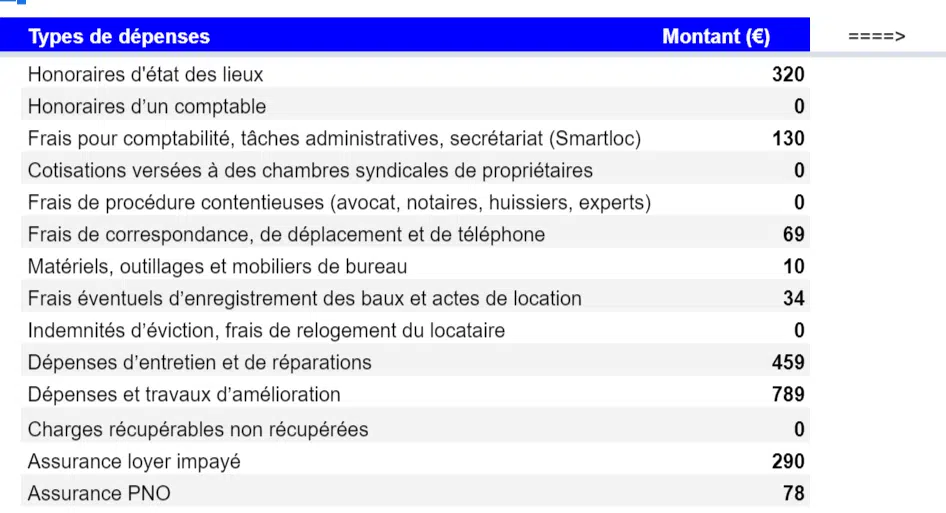

Dans la copropriété, le relevé est plus simple car les dépenses générales et les travaux sont souvent payés par provision, puis ajustés pour l’année suivante. En outre, l’administrateur est responsable de la rupture de la franchise ou non déductible.

Remplir intégralement les provisions pour les dépenses payées en 2020 dans la case 229 Cependant, les charges sont régulées avec un délai minimum de 12 mois. En avril 2021, vous ne connaissez toujours pas les dépenses réelles pour l’exercice 2020. Lors de la déclaration, il vous sera demandé de .

La régularisation de ces dispositions sera effectuée en prochaine déclaration de revenus. En 2021, vous modifierez les provisions payées en 2019 et déclarées en 2020. Le rapport sur les revenus fonciers fonctionne donc avec un retard d’un an dans les provisions pour frais de copropriété.

Lorsque vous recevrez le décompte final des frais de copropriété, plusieurs éléments seront régularisés :

- dans les provisions versées en 2019, le montant réel indique un solde (positif ou négatif)

- en dehors de ce montant réel, il s’agit en partie de dépenses non déductibles (voir ci-dessus)

- dans ce montant réel, une partie doit être récupérée auprès du locataire et ne sera donc pas incluse dans ses dépenses déductibles.

Exemple Vous avez déclaré 3 000 des charges à payer en 2019 dans la case 229 de votre déclaration de 2020. Au début de 2021, vous recevez le relevé de dépenses final indiquant les dépenses réelles pour votre part de 2500€, dont 400€ récupérables auprès du locataire et 200€ non déductibles.

Dans la boîte 230 de votre déclaration 2021, vous allez régulariser en indiquant :

- 3000€ — 2500€ = 500€ de frais supplémentaires à rétablir

- plus de 400€ de frais locataires récupérables

- 200€ supplémentaires de charges non déductibles

- un total de 1100€ dans la boîte 230

Comment déclarer vos revenus fonciers jusqu’en 2044 ?

Lorsque vous déclarez les revenus de votre propriété, vous renseignerez en ligne les informations dont vous avez besoin pour remplir la déclaration 2044, dont vous trouverez une capture d’écran ci-dessous. Ce formulaire 2044 est également disponible directement sur le site de l’impôt, mais normalement la déclaration de revenus en ligne la remplit automatiquement dans les cases.

Lors de la déclaration, vous trouverez les différentes dépenses que nous avons détaillées dans la section précédente, par exemple, les provisions pour dépenses payées en 2019 dans la case 230 et l’ajustement des dépenses pour l’année. taxe 2018 dans la case 231.

Pour vous aider, nous avons créé une feuille de calcul pour saisir vos dépenses qui seront automatiquement affectées à la boîte de retour appropriée.

Comment imputer un déficit foncier ?

Si vos dépenses sont supérieures aux revenus perçus, vous aurez un déficit foncier qui réduira votre assiette fiscale sur vos autres revenus, y compris vos salaires.

L’imputation du déficit immobilier à vos autres revenus est limitée et le calcul est complexe, voir si nécessaire dans notre fiche complète du déficit foncier.

À son retour de 2044, le déficit immobilier doit être poursuivi. cases 440 et 441, une indication indique également dans quelles cases ce déficit est porteur de ce déficit sur leur rendement global 2042.